Artikel und Rechner zu Rechtsformen:

Die Wahl der passenden Rechtsform ist eine der wichtigsten Entscheidungen bei der Unternehmensgründung. Sie hat Einfluss auf Haftung, Steuern, Reputation, Buchhaltungspflichten und sogar auf den Firmennamen. In diesem Beitrag erhältst Du einen Überblick über die wichtigsten … weiterlesen

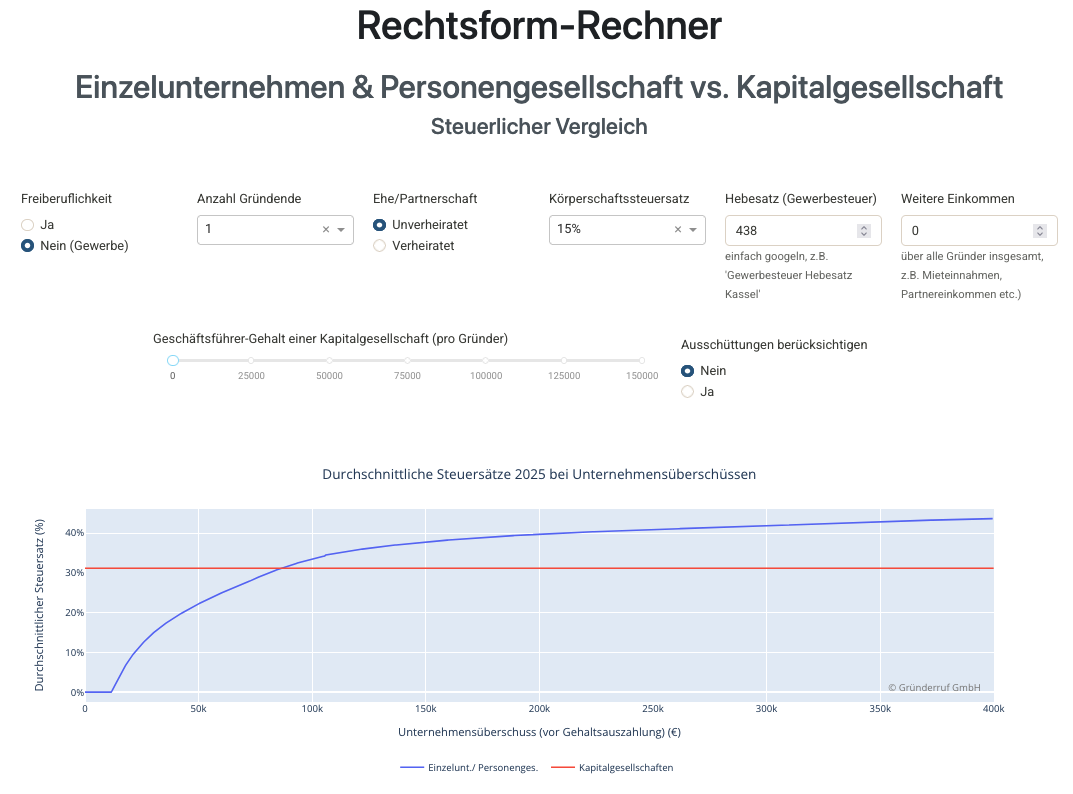

Welche Rechtsform zahlt welche Steuern und in welcher Höhe? In diesem Artikel geben wir eine Einführung in die Besteuerung von verschiedenen Rechtsformen. Wir untersuchen Kapitalgesellschaften wie GmbH und UG und die Besteuerung von GbR, OHG sowie Einzelunternehmen und Freiberufler.

Nur … weiterlesen

Welche Rechtsform ist für Dich am besten geeignet? Vergleiche die Varianten Einzelunternehmen und Personengesellschaften mit Kapitalgesellschaften in unserem interaktiven Steuerrechner.

weiterlesen

Die Frage, ob Du die Kleinunternehmerregelung beantragen solltest oder hierauf verzichten solltest, stellt sich bei uns in den meisten Coachings. Daher beantworten wir hier die wichtigsten Punkte und häufigsten Fragen und erläutern, wann sie für Dich sinnvoll ist … weiterlesen